Le métier de conseiller financier indépendant attire de nombreux professionnels en quête de liberté et de personnalisation de leur offre de service. Opter pour le statut de micro-entreprise peut s’avérer une porte d’entrée judicieuse pour ceux qui se lancent. La simplicité de gestion administrative et la fiscalité allégée sont des atouts qui permettent de se concentrer sur l’essentiel : la construction d’une clientèle fidèle et la dispensation de conseils financiers de qualité. Toutefois, le succès n’arrive pas sans préparation. Se démarquer dans un marché concurrentiel demande stratégie, connaissances pointues et compétences en communication et marketing.

Les fondamentaux du conseiller financier indépendant en micro-entreprise

Le conseiller financier indépendant, dans sa quête d’excellence, doit embrasser un rôle de guide éclairé dans le labyrinthe des placements financiers et des stratégies d’investissement. Véritable artisan de la gestion de patrimoine, il conseille tant les clients particuliers que les professionnels, en mettant l’accent sur une approche sur mesure qui répond à des besoins spécifiques. Son expertise s’étend de l’élaboration de schémas d’optimisation fiscale à l’identification des meilleures opportunités de croissance pour le patrimoine de ses clients.

Dans un écosystème financier complexe, le conseiller financier indépendant se doit de tisser des liens avec des professionnels variés : notaires, avocats, agents immobiliers. Ces interactions sont majeures pour offrir un service intégré qui englobe tous les aspects de la gestion patrimoniale. Ces partenariats stratégiques permettent de proposer des solutions holistiques, tenant compte des multiples facettes juridiques et économiques inhérentes aux décisions financières.

Le conseiller financier indépendant, tout en prodiguant des conseils en investissement, n’est pas autorisé à fournir un service de gestion de portefeuille pour le compte de tiers. Cette distinction fondamentale doit guider le professionnel dans l’élaboration de son offre de services et dans sa communication avec ses clients. La clarté des services proposés est le socle de la confiance et de la crédibilité dans la relation conseiller-client.

Avec la montée en puissance de la digitalisation, le conseiller financier indépendant doit aussi maîtriser les outils numériques qui lui permettront de maximiser sa portée et d’offrir ses services avec efficacité. L’utilisation avisée de plateformes en ligne, de logiciels de gestion et de communication, ainsi que le marketing digital sont autant de compétences complémentaires qui viendront renforcer son positionnement sur le marché et attirer une clientèle diversifiée.

Les démarches essentielles pour démarrer en tant que micro-entrepreneur financier

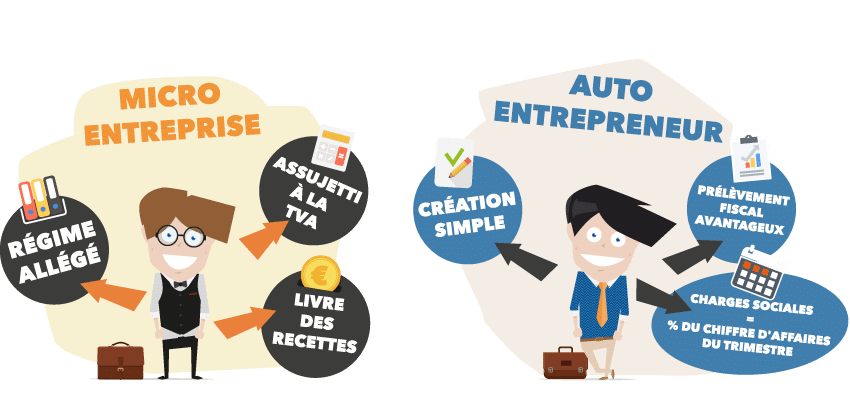

Pour le conseiller financier indépendant qui choisit le statut de micro-entrepreneur, la première étape consiste à s’immatriculer. Cette démarche administrative se fait auprès de l’URSSAF et du CFE de l’INPI, garantissant ainsi une entrée en matière officielle dans le monde des affaires. Cette immatriculation est non seulement une formalité mais aussi un sésame essentiel à l’exercice légal de la profession.

Une fois la micro-entreprise créée, le conseiller doit se tourner vers les organismes de régulation. Effectivement, il doit être enregistré auprès de l’ORIAS, l’organisme qui recense les intermédiaires en assurance, banque et finance. Le respect des règles de l’ACPR (Autorité de Contrôle Prudentiel et de Résolution) et de l’AMF (Autorité des Marchés Financiers) est impératif pour exercer en toute conformité. Ces institutions sont les garantes de la protection des clients et du bon fonctionnement du marché financier.

Ensuite, le conseiller doit choisir un régime fiscal adapté et s’acquitter de ses cotisations sociales. Le statut de micro-entrepreneur offre l’avantage d’un régime simplifié, tant sur le plan fiscal que social, mais il importe de bien comprendre les mécanismes de calcul des contributions et des prélèvements libératoires pour éviter toute surprise désagréable. Une gestion rigoureuse et une veille juridique sont nécessaires pour rester en phase avec la législation, changeante et souvent complexe, qui régit le secteur financier.

Les stratégies pour pérenniser et développer son activité de conseil financier

La pérennité de l’activité de conseil financier repose sur des fondations robustes. Pour le conseiller financier indépendant, l’élaboration d’un business plan solide est la pierre angulaire d’une entreprise durable. Ce document détaillé permettra de structurer l’offre de services, de définir clairement les stratégies d’investissement proposées et de cerner précisément le marché cible, qu’il s’agisse de clients particuliers ou professionnels, incluant banques, sociétés de gestion de patrimoine, assurances et sociétés d’investissement immobilier.

Pour développer son activité, le conseiller doit entretenir et élargir son réseau professionnel. La collaboration avec des notaires, avocats et agents immobiliers peut s’avérer bénéfique. Ces partenariats stratégiques offrent une voie d’accès à une clientèle qualifiée et complémentaire, tout en enrichissant l’éventail des services proposés.

La spécialisation dans des niches spécifiques de la gestion de patrimoine et des placements financiers peut aussi constituer un avantage concurrentiel non négligeable. La capacité à offrir des services d’optimisation fiscale sur mesure, adaptés aux besoins spécifiques de chaque client, renforcera la position du conseiller comme un expert de confiance dans son domaine.

Il est essentiel pour le conseiller financier indépendant de maintenir une veille constante sur l’évolution des marchés financiers, des produits d’investissement et de la réglementation. La formation continue et l’adaptation permanente des offres de services sont des leviers de croissance et d’innovation, permettant ainsi de répondre efficacement aux attentes des clients et de s’inscrire dans une démarche de développement à long terme.

Les meilleures pratiques pour une gestion efficace de votre micro-entreprise financière

Pour le conseiller financier indépendant, la gestion d’une micro-entreprise nécessite une organisation rigoureuse et une attention particulière aux détails financiers et administratifs. La gestion de patrimoine et les placements financiers, bien que centraux, ne doivent pas éclipser la gestion quotidienne de l’entreprise. Privilégiez l’utilisation des outils de comptabilité adaptés aux micro-entreprises pour piloter vos finances, et optez pour une planification fiscale judicieuse pour optimiser vos ressources. La gestion des flux de trésorerie et des dépenses est fondamentale : elle doit être suivie avec précision pour éviter tout déséquilibre financier.

Le statut de micro-entrepreneur simplifie certes les démarches administratives, mais il exige une connaissance approfondie des obligations légales et fiscales. Le conseiller doit être vigilant quant aux seuils de chiffre d’affaires et aux cotisations sociales à verser. L’utilisation des services en ligne de l’URSSAF et des plateformes dédiées peut faciliter ces démarches, tout comme la tenue d’un registre à jour des transactions et des activités professionnelles. Ne négligez pas non plus les aspects liés à la protection de vos données professionnelles et à la confidentialité des informations de vos clients.

La réputation et la crédibilité constituent le socle de la micro-entreprise du conseiller financier. Cultivez votre marque personnelle et votre présence en ligne pour asseoir votre autorité dans le domaine de la gestion de patrimoine et des placements financiers. Engagez-vous dans une démarche de formation continue, afin de rester à l’avant-garde des connaissances et des pratiques en matière d’optimisation fiscale. N’oubliez pas que votre capacité à innover et à vous adapter aux évolutions du marché est synonyme de valeur ajoutée pour vos clients et de pérennisation pour votre entreprise.